账户里没钱 竟然能净赚两三百 这是什么神仙操作?

朋友,如果免费送你一张彩票,中了赚个几十上百的零花钱,没中也不会有什么损失,你会愿意尝试一下吗?

有人肯定会问,世上哪有这种好事?事实上,在可转债打新领域,确实存在这样的一些机会。

可转债:“进可攻,退可守”的投资产品

所谓可转债,本质上是一种由上市公司发行的债券,除了像普通的企业债一样还本付息之外,可转债上还有一个转股权——即按照转股价格将债券转换成股票的权利。正是这个权利使得可转债兼具了股票和债券两种特性,成为“进可攻,退可守”的投资产品。

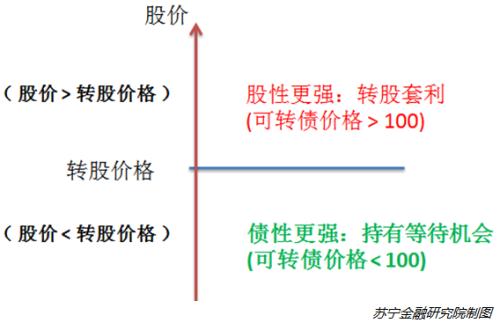

在我国现行的交易制度里,每张可转债的面值为100元,但其实际的交易价格,和对应的上市公司股价与转股价格密切相关,如下图所示:

当上市公司的股价大于转股价格时,理论上存在转股套利空间——即以较低的转股价格将债券转换成股票,然后以较高的股价卖出获利。

当然,实际操作也不需要这么麻烦,因为此时可转债的交易价格已经高于面值(100元),而且随着股价的增长而不断提升,换句话说,可转债的表现更像一只股票,当价格涨到投资者的心理价位,就可以卖出获利了。

当上市公司的股价小于转股价格时,可转债的交易价格是低于面值(100元)的,此时的可转债更像一只债券,这个时候投资者可以选择继续持有,等待机会。一方面,如果上市公司的股价持续增长,并超过转股价格,即可实现上一种情况的获利,另一方面,如果上市公司的股价始终保持低位,没有超过转股价格,也不必担心,作为一只债券,投资者可以享受到可转债的本息收益。

如此,形成了可转债“进可攻,退可守”的产品特点,股市好的时候,可转债能够享受到和相应股票一样的涨幅,实现超额收益。股市不好时,可转债又表现出债性的一面,至少可以在约定的时间内收回本息。

可转债打新的优势

所谓可转债打新,是指通过对可转债的申购,实现低风险套利。那么它和股票打新有什么区别呢?请看下表:

通过与股票打新对比,可以发现,可转债打新对散户更加“友好”。散户中签和获得打新收益的概率要大大高于股票打新。具体表现在以下三个方面:

第一,可转债打新额度分配更加公平。在A股,打新额度与投资者在沪深两市持有股票的市值密切相关。如在沪市,需要参考投资人在前20个交易日持有上交所股票的平均市值,每一万元市值给予1000股沪市股票的申购额度。如此安排,股票打新对于有钱人更为有利,因为有钱人可以持有更多的股票市值,享有更高的打新额度和中签概率。从某种意义上说,股票打新属于有钱人的游戏,散户虽然可以参与,但受限于持股规模和打新额度,中签率较低。

可转债打新则相对公平,一方面,可转债打新没有任何持股或持债的要求,另一方面,每个人最高可以申购10000张可转债。无论你是腰缠万贯的大户,还是没有什么资金的小散,至少在可转债打新领域你们是站在同一起跑线上的。

第二,可转债打新中签概率更高。在可转债打新领域,每个投资者可以顶格申购10000张可转债(面值100元),因此,按规则,以10张可转债为一手,即一个配号,投资者可以拿到1000个配号。说得通俗点,就是1000张印有号码的奖票,参与抽奖。虽然每张彩票的中签概率非常低,仅万分之零点几,但是1000张彩票放在一起的概率就相当高了。

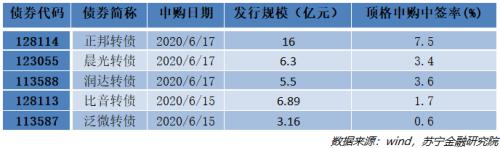

以下是近期申购的五只可转债顶格申购中签概率:

可以发现,每只可转债的中签概率,与它的发行规模和申请人数有关,发行规模越大,申请人数越少,可转债的中签率越高。

第三,可转债打新占用资金更少。一方面,股票打新额度的取得,以持有大量股票为基础,需占用大量资金,而可转债打新则没有门槛。另一方面,一旦中签,股票打新需要缴纳更多的资金,而可转债中一签,只需要1000元。一般一次只能中一签,运气好的时候能中两到三签。

综上可知,相比股票打新,可转债打新的成本更低,中签率更高,是适合散户参与的低风险套利机会。

可转债打新的步骤

那么,散户如何参与可转债打新呢?流程非常简单,主要是以下三步:

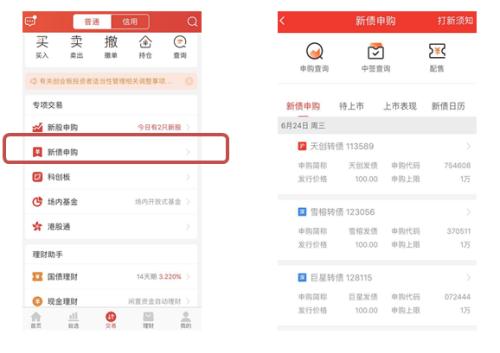

第一步:在股票账户里发起可转债申购。

任何一个券商软件里都会有“新债申购”的选项,点击进入后,会显示当天可供申购的可转债条目(如果为空白,代表当天没有可转债发行),输入10000张顶格申请。

这个操作完全免费,没有任何门槛,很多投资者甚至养成了习惯,每次查看股票账户,都会顺带着打开“新债申购”的选项看一看,如果发现有可转债正在申购中,就可以进行顶格申请,免费的彩票不要白不要。

第二步:如果中签,按照要求向账户中充入认购金额。

一般在申购后的第二个交易日,交易所会公布中签结果,如果中签,你需要尽快在股票账户中充入认购资金,一般也就能中一两手,即1000元到2000元左右。

关于中签结果,可以打开券商软件查看。不过,现实生活中,很多人一忙起来就忘记打新这个事了,但券商会在第一时间发短信通知你中签交款的。

第三步:可转债上市,根据当时的行情,操作获利。

一般交款几天后,可转债会陆续上市(具体的上市时间参考交易所的预告),建议根据当时的行情,操作获利。

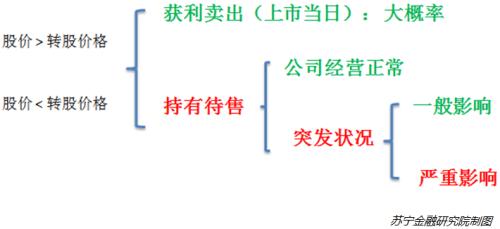

若上市当天股价高于可转债转股价格,则可转债的市场价格高于申购票面价格(100元),这个时候可以择机卖出获利。一手可转债(1000元)的盈利一般在几十元到一两百元,换算成收益率大概在几个点到十几个点,还是不错的。

从打新套利的角度,笔者建议只要有盈利,上市当天务必卖出。因为我们的目的仅仅是打新套利,而并没有对公司的基本面进行研究,因此,长期持有该债券的风险无法控制,不排除出现亏损的可能性。

若上市当天股价低于可转债的转股价格,则可转债的市场价格低于申购票面价格(100元),此时直接卖出是不划算的,可以考虑作为一只债券,继续持有该可转债,后续的处置包括两种情况:

情况1:若后续股价出现增长,并高于可转债的转股价格,则参考前面介绍的情况卖出可转债获利。

情况2:若后续公司股价一直没有起色,则相当于买了一个债券(一般为4-6年期),持有至到期,收回本息。

通常情况下,情况2极少发生,因为在其债券存续期内,总能赶上一波小牛市,股价的上涨使得卖出获利成为可能。另一方面,根据可转债的规则,如果股价持续低迷,可转债的转股价格也可能下调(参考可转债向下修正条款),如此,使得股价增长穿透转股价格更加容易。

可转债打新的风险控制

需要指出的是,可转债打新属于低风险套利,而非无风险套利。具体来说,主要有三方面风险:

一是信用风险,即公司经营困难,无法还本付息的风险,这是所有企业债所面临的风险。但是对于可转债打新来说,这样的风险相对较小,因为一方面能够发行可转债的上市公司,都会有专业的券商、评级机构、会计师事务所、律师事务所对公司经营情况进行评估和评级,最后报证监会批准;另一方面,在我们的打新策略中反复强调,获利后尽快卖出,也降低了风险发生的可能性,卖出后即使发生了信用风险,也跟我们没关系了。

上图演示了信用风险发生的路径。可以发现,对于可转债打新,在大部分的情况下(概率超过80%),上市当日可以获利卖出。对于股价小于转股价格、持有待售的情况,大部分上市公司的经营都是正常的,如此也不会影响债券的还本付息。

唯一值得担心的是,一些突发状况对于上市公司的经营造成影响。但即使这样,大部分的影响也不是致命的,如本次疫情对于所有上市公司的经营肯定都会有影响,但造成致命影响最终导致上市公司破产清算的可能性不大。

当然,极端的事件还是有的,如长生生物的“疫苗”事件,瑞幸的“财务造假”事件等,如果真的遇到了,就要做好损失1000元本金的心理准备。

二是流动性风险,即本金不能快速足额变现的风险。大部分情况下,在打新当日即可获利退出,不存在流动性风险。只有在少数情况下,由于股价持续低于转股价格,投资者需要持有债券一段时间,才能待机退出(股价上涨后卖出或持有至到期),因此可能存在流动性风险。

三是市场风险,即股价波动引起可转债价格波动的风险。因为影响股价的因素较多,股价的波动又会引发可转债价格的波动,形成市场风险。因此,前面的打新策略中一再强调,一旦获利,尽快卖出,实现盈利落袋为安,也是为了进一步降低市场风险。

另外,需要提醒的是,即使存在以上风险,可转债打新的风险也始终处于一个较低的范围内,因为,一方面风险发生的概率较低,另一方面,即使发生了小概率的极端情况,风险敞口也仅仅1000-2000元,这也是很多投资者所能承受得起的损失。

最后,对于“谨小慎微”的投资者们,应该如何降低可转债打新的出险概率呢?可以根据市场、行业、公司的情况,有选择性的打新!

在市场层面,当股票市场好的时候,股价也处于高位,可转债在上市当天大概率出现溢价的情况,则放心大胆的打新。相反,若股市转熊,则可以考虑暂停打新操作。

在行业层面,对于一些自己不看好的行业,或者盈利能力较低的行业所发行的可转债,可以考虑放弃申购。

在公司层面,可以对比公司的股价和可转债的转换价格孰高,公司股价超过转换价格越多,代表着风险越小,越可以放心申购。若公司股价超过转换价格不多,甚至低于转换价格,则可能要考虑风险,放弃申购。

可转债打新的一些小细节

以上对可转债打新策略进行了一个全面的介绍,但是关于打新操作细节,还有不少朋友提出疑问,在此收集了一些问得较多的问题,统一回答如下:

问题1:我在多个券商都开有股票账户,是否可以同时申请,以提升中签概率?

不可以,一个人只能申请一次,即使利用多个券商账户同时申请,最终有效申请也只能算一次。不过,很多朋友会借用身边不经常炒股的亲朋好友账户来参与申购,以提升中签率,这个是没问题的。

问题2:如果中签了,我是否可以弃购?

可以,只要交款那天,股票账户里现金金额不足,就自动弃购了。但是,建议不要轻易弃购,因为,如果连续12个月内累计出现3次中签但未足额缴款,会被罚在未来的6个月(180个自然日)内不得参与新股、可转债、可交换债的申购。

问题3:可转债打新策略为什么可以实现低风险套利?

这算是一个刨根问底的问题,可转债打新获利的基础是优质资源稀缺性和我们每个人的配售权。

在稀缺性方面,能够通过证监会审批,发得了可转债的上市公司无论是在盈利能力、运营状况以及口碑方面都处于一个不错的状态,其所发的可转债属于市场上相对稀缺的优质资源。目前A股3871家上市公司,在交易的可转债仅有291只,而且大部分可转债的交易价格都高于发行价(100元),低于发行价交易的仅12只。

在配售权方面,根据前面介绍,可转债在配售方面的门槛更低,对于散户更友好,中签率更高。所以,上市伊始,可转债会均匀地分布在各个打新投资者手中。对于大部分散户投资者,并没有能力对相应的上市公司进行价值分析,因此会溢价卖给有专业分析能力、准备长期持有的机构投资者。这是一个双赢结局,打新的散户实现了套利,落袋为安,而机构也获得了大量的可转债投资标的。